В цій статті будуть розглянуті фундаментальні поняття, які допоможуть зрозуміти потенційні ризики при торгівлі акціями на фондовому ринку США. Без розуміння цих понять, трейдер гарантовано, рано чи пізно втратить свій торговий депозит.

Далі, більш детально розберемо терміни, поняття, для більш глибокого розуміння специфіки торгівлі на фондовому ринку США.

Купівельна спроможність (Buying Power)

Торгуючи через Fondexx, ви торгуєте через Проп-трейдингову компанію. Компанія на власний розсуд надає вам доступ до певних коштів в управління, для здійснення операцій по Керованому рахунку і з прямим доступом (DMA - Direct market access) до ринку, на якому ви можете здійснювати торгові операції.

Відкриваючи торговий рахунок, трейдеру надається кредитне плече (Leverage). За замовчуванням, кредитне плече - 1:30, для торгівлі на Основній торговій сесії. Кредитне плече формує купівельну спроможність (Buying Power), яка надає можливість торгувати акціями.

Маючи на своє торговому балансі усього 1000$ і плече 1:30, трейдер буде мати купівельну спроможність (Buying Power): 30000$ і прямий доступ до торгівлі акціями на фондовому ринку США.

Використовуючи кредитне плече, ви завжди маєте тримати в голові, що теоретично можете втратити грошей більше, ніж ваш торговий депозит. Теоретично, маючи 1000$ на торговому рахунку, плече 1:30 і Buying Power: 30000$, можна втратити всі 30000$ або навіть більше (якщо, наприклад торгувати в Short).

Обмежені та необмежені ризики

Торгуючи акціями на фондовому ринку США, трейдер може мати обмежені і не обмежені ризики, залежно від напрямку торгівлі. Розглянемо, як це виглядає на практиці.

При торгівлі в Long ризики обмежені.

Приклад:

Торговий депозит: 1000$

Кредитне плече (Leverage): 1:30

Купівельна спроможність (Buying Power): 1000*30 = 30000$

Припустімо, що ми задіємо всю купівельну спроможність, для відкриття Long позиції, умовної компанії XYZ. Вартість однієї акції XYZ: 30$, використовуючи весь Buying Power ми можемо придбати максимум 1000 акцій.

Max Pos Qty = Max Buying Power/Stock price = 30000/30 = 1000 shares

Де:

Max Pos Qty - максимальна кількість акцій в позиції

Max Buying Power - максимальна купівельна спроможність

Stock price - вартість акцій

Вартість акцій компанії XYZ максимум можуть впасти до: 0.00$ - це означає, що максимальний ризик на торговому рахунку буде 30000$. Тобто, при торгівлі в Long, ризик обмежений максимальним Buying Power торгового рахунку.

При торгівлі в Short, ризики нічим не обмежені.

Приклад:

Торговий депозит: 1000$

Кредитне плече (Leverage): 1:30

Купівельна спроможність (Buying Power): 1000*30 = 30000$

Припустімо, що ми задіємо всю купівельну спроможність, для відкриття Short позиції, умовної компанії XYZ. Вартість однієї акції XYZ: 30$, використовуючи весь Buying Power ми можемо відкрити Short позицію максимум на 1000 акцій.

Max Pos Qty = Max Buying Power/Stock price = 30000/30 = -1000 shares

Вартість акцій компанії XYZ може зростати нескінченно (до 50$, 100$, 1000$ і т.д.) - це означає, що максимальний ризик на торговому рахунку необмежений. Якщо сьогодні трейдер відкрив позицію Short, на 1000 акцій XYZ по 30$, а завтра вартість акцій зросте до 100$, то торговий результат буде:

PL = (Pos Avr Prc - Last Prc)*Qty= (30-100)*1000 = -70000 $

Де:

PL - Profit/Loss: торговий результат

Pos Avr Prc - середня ціна позиції

Last Prc - поточна ціна акцій XYZ

Qty - кількість акцій

Таким чином, трейдер втратив на 40000$ більше грошей, ніж задіяв при відкритті Short позиції.

Звісно, при відкритті реального рахунку, трейдеру не буде дозволено задіяти весь Buying Power в одній позиції, особливо, якщо це Short. Існує ряд обмежень, у вигляді встановлення спеціалізованих технічних параметрів рахунку і ризику, які запобігають потенційному отриманню збитків більших, ніж торговий депозит трейдера/трейдерки.

Розглянемо детально ці параметри далі.

Параметри торгового рахунку та ризику

Існують наступні основні параметри рахунку і ризики. Вони є універсальними, для всіх торгових рахунків.

Day BP - Buying Power для основної торгової сесії

Night BP - Buying Power для торгівлі на Pre/Post маркеті

BP per Position - Buying Power

Max Pos/Order Qty - максимальна кількість акцій в позиції/ордері

Max Loss - максимальний ризик на день

Які встановлюються параметри рахунку і ризики, за замовчуванням, при відкритті торгового рахунку:

Day BP - нефіксований, залежить від балансу, плече 1:30

Night BP - нульове значення

BP per Position - 20% від Day BP

Max Pos/Order Qty - 1000 акцій

Max Loss - 100$

Окрім параметрів рахунку і ризику, існують інші, механізми контролю, для запобігання отримання збитків. Також існують дуже важливі терміни/поняття, які конче необхідно розуміти, при торгівлі на реальному торговому рахунку. Розберемо все більше детально далі в статті.

Overnight, Pre/Post-Market торгівля

Нижче детально розберемо які існують періоди торгівлі на фондовому ринку США.

Премаркет (Pre-Market) - з 4:00 ранку до 9:30 по Нью-Йорку (з 11:00 до 16:30 за Києвом)

Основна сесія (The main trading session) - з 9:30 до 16:00 по Нью-Йорку (з 16:30 до 23:00 за Києвом)

Постмаркет (Post-Market) - з 16:00 до 20:00 по Нью-Йорку (з 23:00 до 03:00 за Києвом)

Овернайт (Overnight) - перенесення позиції/позицій через ніч, з 20:00 по Нью-Йорку поточного дня на 4:00 ранку по Нью-Йорку наступного дня (з 03:00 на 11:00 за Києвом)

Для кожного з періодів торгівлі, існують свої правила і обмеження.

Робота ордерів

В основну торгову сесію можна використовувати всі типи ордерів:

Market

Limit

Stop

Stop-Limit

На Pre/Post Market можна використовувати тільки наступні типи ордерів:

Limit

Stop-Limit

Кредитне плече (Leverage)

В основну торгову сесію можна використовувати повне кредитне плече (1:30)

На Pre/Post Market можна максимум використовувати плече 1:2 - 1:4

Обмеження в торгівлі Overnight, Pre/Post Market

За замовчуванням Overnight, Pre/Post Market торгівля заборонені (окрім Invest рахунку, або Cash рахунку).

Якщо ви хочете торгувати на Pre/Post Market - необхідно відправити запит.

Аналогічно, якщо ви хочете залишати позиції на Overnight, вам необхідно надіслати запит у технічну підтримку (телеграм: @fndxsupport) або телеграм чат (телеграм: @fndxaccounts) із зазначенням напряму торгівлі, тікера та об'єму. Якщо ви не попередите нас про свої плани, ризик-менеджер має право закрити позиції, і ви будете оштрафовані відповідно до договору.

Плече при Overnight (для Long позицій) - від 1:2 до 1:4.

Overnight Short позицій треба обов’язково узгоджувати завчасно.

Що важливо знати, та розуміти, про торгівлю на Pre/Post-Market:

На Pre/Post-Market не працює Max Loss, трейдер має ретельно слідкувати за своїм ризиковим балансом

На Pre/Post-Market не працюють Market та Stop-market ордери. Працюють тільки Limit та Stop-Limit ордери

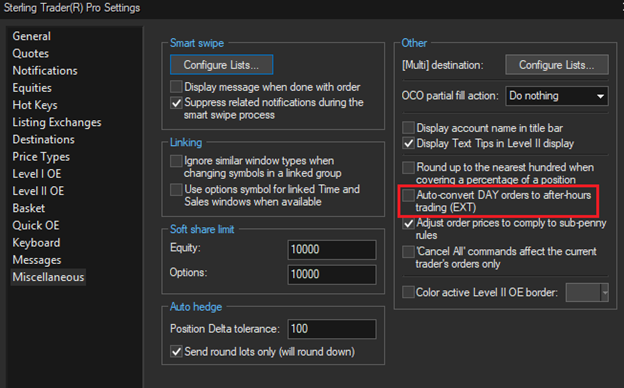

На Post-Market, всі Limit та Stop-Limit ордери, мають відправлятися через ECN: ARCA

Для платформи Sterling Pro, для відправки Limit ордерів на Post-Market, треба використовувати TIF: DAY. І також, обов'язково відключити функцію авто конвертації TIF. Треба зайти в головне вікно -> View -> Settings -> Miscellaneous -> зняти галочку Auto-convert DAY orders to after-hours trading (EXT)

Image

Якщо ви плануєте торгувати на Post-Market, вам необхідно надіслати запит у технічну підтримку або ризик-менеджеру, завчасно

Що таке ризиковий баланс (як він розраховується)?

Ризиковий баланс (Risk Balance) - це максимальний баланс, який може втратити трейдер, на своєму торговому рахунку. Трейдер обов’язково має контролювати свій ризиковий баланс і не допускати того, що він стане від’ємним.

Якщо ризиковий баланс стане від’ємним - трейдер зобов’язаний відшкодувати заборгованість, відповідно договору.

Як розраховується ризиковий баланс

Для торгових платформ RT/Alpha

Risk Balance = Current Balance

Де:

Current Balance - це поточний баланс, який відображається всередині торгової платформи

Для торгових платформ Sterling Pro/Takion/DAS

Risk Balance = Balance at the beginning of the trading day - Platform/Quotes charges

Де:

Balance at the beginning of the trading day - баланс на початок торгового дня (відображається в Особистому кабінеті - My accounts - ваш торговий рахунок)

Platform/Quotes charges - списання за платформу та котирування, які будуть обов’язково стягнені в останній торговий день місяця

Приклад:

Трейдер відкрив торговий аккаунт Sterling Pro, 01.01.24, з депозитом: 1500$ та підключив наступні котирування: NYSE, AMEX, NSDQ L1.

Вартість платформи Sterling Pro - 215$ на місяць.

Вартість котирувань NYSE, AMEX, NSDQ L1 - 133.07$ на місяць.

31.01.24 з торгового рахунку трейдера/трейдерки відбудеться гарантоване стягнення за платформу та котирування: 215+137.07=348.07$

Відповідно, ризиковий баланс на 01.01.24 буде розраховано наступним чином:

Risk Balance = 1500-348.07=1151.93$

Що таке мінімальний торговий баланс?

Мінімальний торговий баланс (Minimum trading balance) - це баланс, при досягненні котрого може відбутися примусове закриття всіх позицій, по ринку, без попередження.

Для торгових платформ RT/Alpha

Minimum trading balance - 100$. При досягненні мінімального торгового балансу може відбутися примусове закриття всіх позицій, по ринку, без попередження.

Для торгових платформ Sterling Pro/Takion/DAS

Minimum trading balance - 300$. При досягненні мінімального торгового балансу може відбутися примусове закриття всіх позицій, по ринку, без попередження.

Що таке Max Loss, які існують режими роботи?

Max Loss - це ризик на день. Працює тільки в основну торгову сесію (з 9:30 до 16:00 по Нью-Йорку). Max Loss за замовчуванням: 100$. Щоб змінити установки Max Loss, зверніться до служби технічної підтримки. Ви можете встановити ризик на день (Max Loss). Він не повинен перевищувати 20% від депозиту.

Режими роботи при досягненні Max Loss на акаунті:

Autoclose - при досягненні Max Loss усі позиції будуть автоматично закрито за ринковими цінами.

Доступний в наступних торгових платформах - DAS/Alpha/RT

Close/cxl only - при досягненні Max Loss позиції не буде закрито, але не буде можливості відкривати нові позиції до кінця торгової сесії. Доступна можливість лише закривати старі позиції.

Доступний в наступних торгових платформах - Sterling Pro/Takion/DAS/Alpha/RT

Що таке примусове закриття позицій (Margin Call)?

Примусове закриття позицій (Margin Call) - це коли відбувається примусове закриття позицій, по ринку (автоматично на стороні сервера, або вручну ризик-менеджером, залежно від торгової платформи, та періоду торгової сесії).

Автоматичний Margin Call існує тільки в торгових платформах RT/Alpha Pro і працює тільки в Основну торгову сесію. При досягненні ризикового балансу значення - 40$ - всі позиції автоматично закриваються за ринковими цінами.

Коли може відбутися примусове закриття позицій:

Коли досягнутий мінімальний торговий баланс (Minimum trading balance)

Коли трейдер не узгодив торгівлю на Post-Market

Коли трейдер не узгодив і тримає Overnight Long або Short позиції

Коли перевищений Night BP на Post-Market. Max Night BP = Risk Balance * Overnight Leverage (1:2 - 1:4), де:

Max Night BP - максимально можливе BP на Pre/Post Market

Купівля локейтів (Locates)

Locate - це дозвіл зі сторони брокера, який необхідно отримати (купити), перед відкриттям Short позиції для HTB акцій.

Акції існують ETB (Easy to Borrow) та HTB (Hard to Borrow). ETB акції можна торгувати в Short, HTB акції можна торгувати в Short тільки після покупки локейтів (Locates). Також треба розуміти, що кількість локейтів обмежена.

В наших торгових платформах, у вікні Level II, відображається індикатор того, яка акція: ETB чи HTB.

Можливість купувати локейти доступна в наступних торгових платформах: Sterling Pro/Takion/DAS/Alpha/RT.

Що обов’язково важливо розуміти і знати*:

Купити локейти можна в кількості 100 і кратно 100 (200, 300 і т.д.)

У вікні, для покупки локейтів, відображається ціна за 1 локейт. Відповідно, якщо ви хочете придбати 100 локейтів, треба помножити ціну за 1 локейт на 100.

Плата стягується за кожний куплений локейт (в торгових платформах Alpha/RT оплата стягується одразу після покупки. В торгових платформах Sterling Pro/Takion/DAS оплата стягується після закінчення торгових сесій)

Інформація, про списання за локейти, відображається на наступний день в Особистому кабінеті в розділі My accounts -> Виберіть необхідний торговий рахунок -> Trading reports -> Summary by date -> колонки HTB/Adj Net

Куплені локейти неможливо відмінити/повернути. Тому, перед покупкою локейтів, треба бути дуже уважним, щоб не купити локейтів на суму більшу, ніж ваш ризиковий баланс (Risk Balance)

Висновок

Існує велика кількість технічних і трейдингових понять, без розуміння яких, значно підвищуються ризики втрати торгового депозиту. Натомість, якщо у вас буде розуміння всіх термінів і понять, які написані в цій статті, то це не тільки допоможе зберегти торговий депозит, але і якісно підвищить вашу технічну і трейдингову експертизу.

Сподіваємося, що інформація в цій статті була корисною.

З повагою і турботою, відділ ризик-менеджменту Fondexx.