Чому це корисно?

На початку 2022 року, українська економіка мала непогані показники майже в усіх її сферах. Та з початком повномасштабної війни 24 лютого, почався зовсім інший 2022 рік – рік переоцінки не тільки фінансових показників, а й переоцінки активів, цінностей, та поставлених цілей. Фінансово грамотні українці, в першу чергу, шукає можливості принаймні для збереження власного капіталу. Можливе його примноження розглядається радше як приємний бонус – за умови, що це буде безпечно та ефективно.

Відповідно, зросли запити на пасивні інвестиції, надійним форматом яких є співпраця з інвестиційними фондами. Вкладення коштів в фонди є нормальною практикою для країн з розвиненою економікою, і стає дедалі популярнішим явищем в нашій країні. Фонди вкладають кошти клієнтів в різні активи, які, на їхню експертну думку, можуть принести прибуток через певний проміжок часу, і утримують за це відсоток від прибутку клієнтів.

Та перш ніж переходити до самого дослідження фондів, пропонуємо переглянути картину в цілому – чим нам запам’ятався 2022 фінансовий рік, та як себе “почувають” найпопулярніші активи, в які могли вкладатися українці самостійно.

Рекордна за 40 років інфляція

Після паузи восени 2021 року, у 2022 році інфляція продовжила стрімке зростання. Тому 2022 рік відзначився очікуваним зростанням облікової ставки від Федеральної Резервної Системи США. Підвищення цін на нафту, проблеми з ланцюгами поставок, та інші виробничі затримки спричинили інфляційний сплеск до 9,1% у червні 2022 року. Це вилилося в загальне здорожчання активів та споживчих благ та падіння світової економіки. Війна в Україні додатково спричинила продовольчу кризу та шалену динаміку цін на енергоресурси, через що західні країни зіткнулись з двозначною інфляцією вперше за багато десятиліть.

Динаміка індексу інфляції США за останні 100 років. Джерело: tradingeconomics.com

Падіння на більшості ринків

Ще одним маркером нестабільної ситуації відзначились світові фондові ринки. Звісно, показовим є американський ринок, де найбільш відчутно просів індекс Nasdaq Composite. Цей індекс є загальним індексом біржі NASDAQ, основою якого є акції більш ніж трьох тисяч високотехнологічних компаній, та велика кількість “хайпових несподіванок”. Сам індекс втратив третину вартості у 2022, а ключові його компоненти знизилися ще сильніше:

- Tesla: -69%;

- Facebook (Meta Platforms): -64%;

- Amazon: -49%;

- Nvidia: -50%;

- Google (Alphabet): -39%.

Інші вагомі індекси також завершили рік в мінусі – індустріальний Dow Jones просів майже на 9%, а найвідоміший S&P 500, котрий фактично відображає глобальний стан найбільшої економіки світу, втратив майже 20% своєї вартості.

Річна дохідність індексів Dow Jones, S&P 500 та Nasdaq Composite у 2022 році. Джерело: CNBC

Говорячи про сучасні активи – криптовалюти, – вони, як ніхто інший, відреагували на зміни і скорочення ліквідності. Після надуспішного 2021 року, коли вільні кошти “роздули” вартість цифрових валют, у 2022 році розпочалася глобальна корекція ринку, що потягнула за собою чергову хвилю FUD та масові розпродажі. Bitcoin закінчив рік на відмітці $16 500, втративши 65% від пікової ціни. Друга криптовалюта – Ethereum, “схудла” на 68%. Минулий рік відзначився небувалими ліквідаціями гравців, а восени припинила існування одна з найбільших криптобірж – FTX. Тож не дивно, що острівком стабільності на ринку криптовалют були лише прив’язані до долара США стейблкоіни – і то далеко не всі з них пережили потрясіння ринку.

Динаміка вартості Bitcoin у 2022 році. Джерело: CNBC.

Говорячи про локальні інвестиційні ніші для України, то найбільш популярними варіантами є нерухомість, ОВДП, та банківські депозити. Коротко розглянемо їх також.

Минулий рік наглядно показав, що несподіванка – це радше норма, ніж щось малоймовірне. Динаміка на початок 2022 року була доволі позитивною, і рік обіцяв бути успішним для ринку. Попит був стабільно високим, і ціни помірно зростали. Але все перекреслила повномасштабна агресія – за даними “Мінфін”, ринок продажу нерухомості за час війни впав майже на 80%. Сучасне зростання цін на квартири це радше зовнішня ілюзія, сформована бажанням окремих продавців – вони виставляють на ринок житло за тією вартістю, яку б хотіли отримати. Однак, такі об'єкти «висять» мертвим тягарем місяцями, і найчастіше ними навіть не цікавляться. А якщо додатково урахувати падіння національної валюти відносно долара, то навіть цей фіктивний ріст не зможе порівняти ціни з довоєнними значеннями.

Володимир Семенцов, співзасновник та керуючий партнер компанії INSPI Development: "Реальний покупець, за умови повної оплати вартості квартир, може і надалі розраховувати на суттєві знижки від забудовника в розмірі від 10% до 20%".

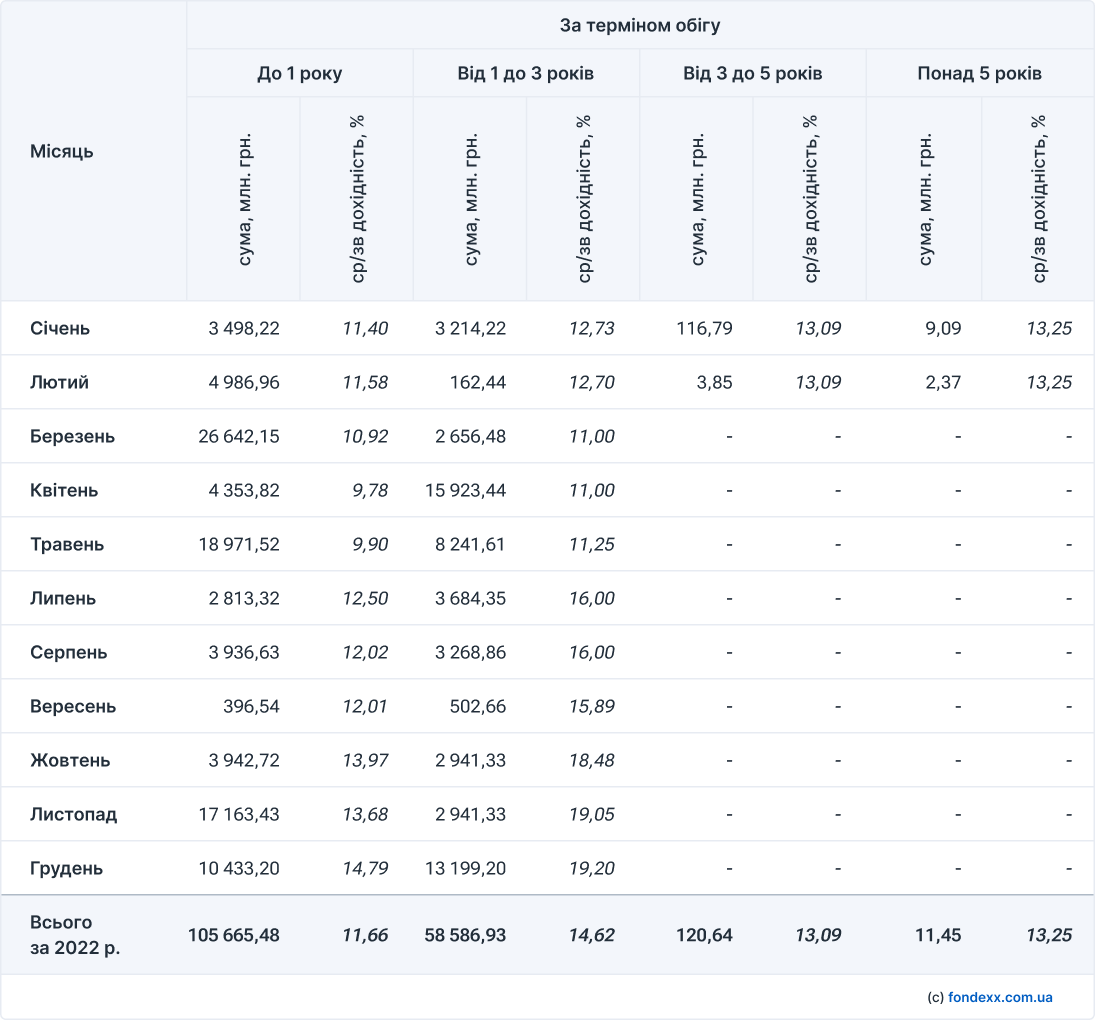

Ринки облігацій та депозитів також постраждали від наслідків інфляції та жорсткої грошово-кредитної політики воєнного часу. Жоден з цих інструментів, незважаючи на стабільну гарантовану дохідність, неспроможний покривати реальну інфляцію, лише дещо нівелюючи її вплив. Інфляція, станом на кінець 2022 року, становила 26,6%, в той час, коли ставка по облігаціям з періодом погашення менше 1 року сягнула максимуму 14,79% в грудні, та 19,2% по облігаціям на термін 1,5 - 2 роки. Оскільки з початку активної фази війни випуск довгострокових облігацій на період 3+ років було призупинено, то спостерігаємо ситуацію, в якій дохідність випущених на початку року облігацій неспроможна покрити навіть половину інфляційного впливу.

Говорячи про банківські депозити, то навіть якщо деякі банки і можуть запропонувати відсотки, які приблизно однакові з дохідністю облігацій (зазвичай є рідкістю), не варто забувати про додатковий ризик банкрутства банку – особливо на тлі умов, в яких перебуває сучасна банківська система. Крім цього, в порівнянні з тими ж ОВДП, виникає зобов’язання оподаткування прибутку в розмірі 19,5%. Це зводить нанівець будь-які, навіть гіпотетичні переваги банківських депозитів.

Дохідність ОВДП, випущених в 2022 році. Джерело: НБУ.

Отже, 2022 рік є наглядним прикладом того, що інвестиції – ризикова діяльність, де вам ніхто не зможе гарантувати прибуток. Без належної експертизи та стратегії, ви ризикуєте втратити в кращому випадку частину ваших заощаджень, а в гіршому – “злити” все. Та чи можна якось залучити цю експертність до власного інвестиційного шляху, не втративши при цьому купу часу та коштів на навчання та практику? Відповідь – так, і в цьому вам допоможуть професійні учасники ринку – інвестиційні фонди.

Топ-результати ETF у 2022 році

Ми неодноразово згадували у статтях про те, як користуватись послугами фондів. а саме купувати різні активи через ETF. Ці типи фондів дають можливість непрофесійному інвестору збалансувати ризики й дохідність, та є певними бенчмарками ринків.

Найкраще з провідних фондів себе показали ETF та ETN із нішевими стратегіями, або такі, що грали на пониження активів. Наприклад MicroSectors U.S. Big Oil Index 3X Leveraged ETN, що спеціалізується на енергетичному секторі, та використовує 3-кратний кредитний важіль. За результатами 2022 року, він приніс інвесторам 202% прибутку. Очевидно, що така інвестиція навряд чи може вважатися стабільною, але ілюструє, що ETF – це далеко не завжди «нудне консервативне інвестування», як може комусь здаватися.

Direxion Daily 20+ Year Treasury Bear 3x Shares спеціалізується на шортових позиціях по казначейських облігацій США, і приніс акціонерам 151% за рік. Це при тому, що консервативні лідери ринку (бенчмарки) показали збитки.

Та навіть серед фондів, що не використовують кредитне плече, та не заробляють на зниженні вартості інших активів, є ті, хто зміг досягти значних результатів за минулий рік. Переважно вони базуються на акціях компаній енергетичного сектору, що продемонстрував хороші результати. Це вкотре доводить, що навіть на спадаючих ринках можна заробляти – якщо мати правильний підхід та розуміння ситуації.

10 найефективніших ETF 2022 року (за винятком leveraged і inverse фондів). Джерело: CNBC

Інвестиційні фонди України

Споглядаючи результати західних професіоналів, виникає логічне питання: як проявили себе в такій ситуації українські професіонали, або люди, що себе так називають?

Саме це ми поставили за мету нашого невеликого дослідження. Якою є динаміка роботи та результатів серед українських інвестиційних фондів? Як користуватися їхніми послугами, та на які ключові моменти варто звертати увагу при співпраці з фондом?

Заздалегідь зазначимо – більшість українських інвестиційних фондів представлені у форматі приватних фондів. Зокрема, це наслідок низького рівня розвитку фондового ринку в Україні, та недосконалості законодавства в цій галузі. У порівнянні з ETF, для інвестування в приватний фонд необхідно вкладати кошти в нього напряму. Наразі в Україні це реалізовано кількома варіантами:

Співпраця в форматі ПІФ (Пайовий Інвестиційний Фонд). Вкладник може або купити частку фонду (пай) в Керуючої Компанії, або у іншого пайовика. В такому форматі співпраці ви можете продати свою частку в будь-який момент, але такий формат, зазвичай, пропонує нижчий прогнозований прибуток.

- Співпраця через підписання LPA (Limited Partnership Agreement). Такий формат співпраці є більш приватним, і укладається тільки з фондом напряму. Зазвичай, фонд в такому закладає мінімальний період вкладення, під час якого інвестор не має можливості виводити власні кошти. Та за рахунок цього, зазвичай, фонд гарантує вищий прибуток та інші додаткові можливості (наприклад, контроль ризиків).

- Інші подібні формати. Деякі компанії (зазвичай, що є міжнародними холдингами, та функціонують в кількох регіонах світу), можуть пропонувати схожі, але більш комплексні методи співпраці. В таких випадках, обов’язково потрібно робити додаткове дослідження, та зважувати переваги від використання нетипового формату співпраці.

Такі формати співпраці можуть видатися більш складними, ніж просто купівля акцій на біржі, проте для них не потрібно відкривати брокерський рахунок.

Доступність та надійність українських фондів

Чи можна довіряти інвестиційному фонду – так, бо це один з найнадійніших інструментів для збільшення капіталу, що перебуває під постійним наглядом низки регулюючих структур. Діяльність справжніх фондів завжди є прозорою, відкритою, та чітко регламентованою.

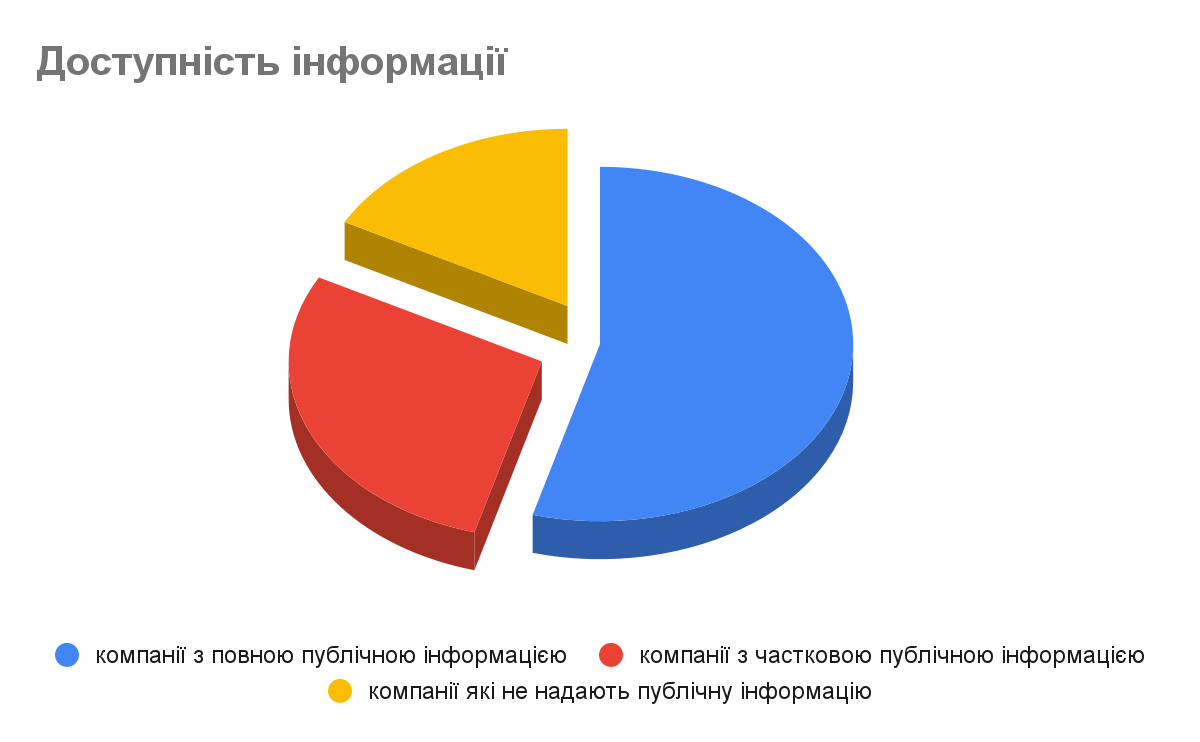

Знайти ІФ не складно – зазвичай, вони є публічними, і на них легко можна натрапити через відповідні запити в інтернеті. Чого ми не очікували – так це настільки заплутаної подачі інформації про показники та види діяльності компаній на публічних сайтах фондів. Переважно, вона подається перекручено, та переповнена зайвою інформацією. Це перше, з чим ми стикнулись в процесі пошуку – мало інформації від компаній, які повинні навпаки залучати собі клієнтів та нових Limited Partners до своїх ПІФів (зокрема за рахунок прозорості та зрозумілості).

Наповненість сайтів та доступність інформації на них серед досліджуваних компаній

Тому, інформація, якою надалі ми будемо оперувати – лише публічна, до якої ми змогли отримали доступ з сайтів компаній та з запитів інформації поштою. Той самий шлях, яким міг би отримати інформацію пересічний українець-потенційний інвестор.

Нижче бачимо перелік компаній, пропозиції яких ми отримали, та порівняли їхні інвестиційні пропозиції:

Формат надання послуг українських фондів

Що ж, ви знайшли з пошуку фонд, вам сподобалась назва, класна реклама та презентативний сайт. Та як ці фонди ведуть свою діяльність?

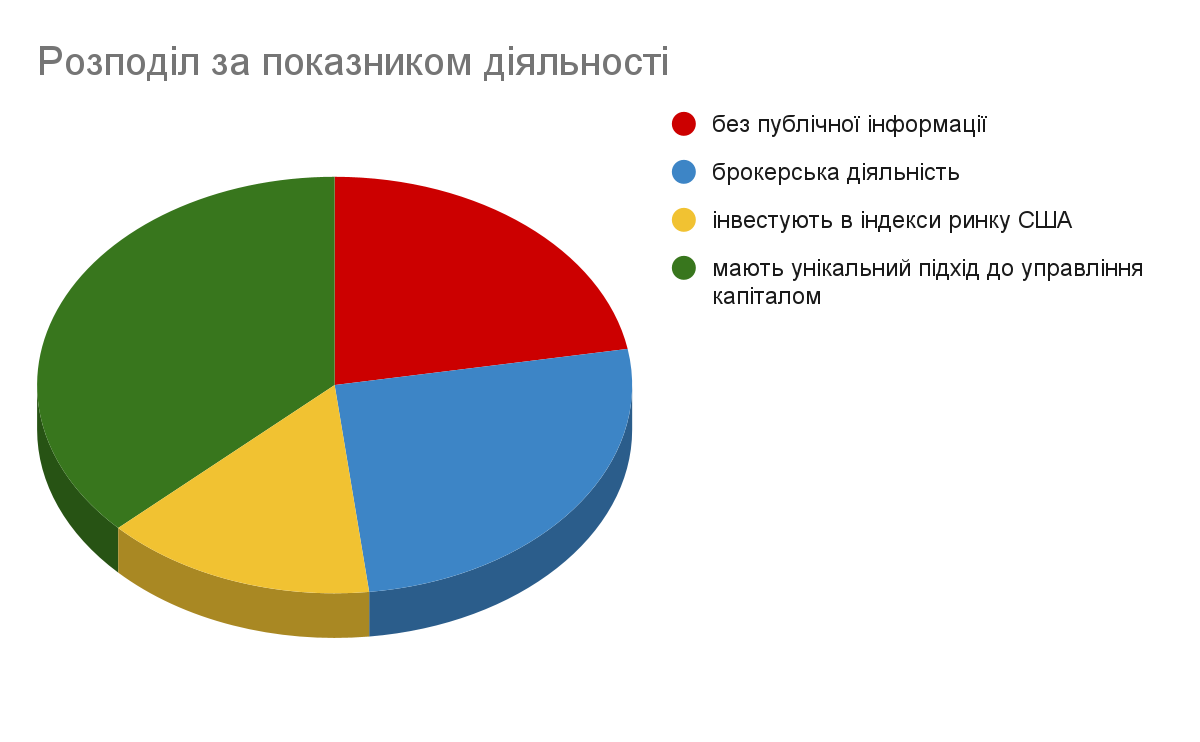

На жаль, проте на практиці значна частка компаній пропонують два варіанти, котрі не до кінця підходять під повноцінне визначення “пасивних інвестицій”.

Перший варіант – звичайні брокерські послуги. Реклама закликає вас пасивно інвестувати, а потім компанія просто надає можливість торгувати через неї на ринку самостійно – варіант, який ми якраз пропонуємо оминати, якщо ви не маєте бажання і часу для вивчення цієї діяльності самостійно.

Також існує другий, більш вичурний формат – компанія виступає прослойкою між клієнтом та звичайним ETF. “Фонд” проводить рекламу, залучає кошти клієнтів “в управління”, знімає відсоток з цих коштів за це, і по факту просто купує ті самі акції найпопулярніших ETF-бенчмарків, що вільно можна придбати через брокера самостійно, проінвестувавши у власне навчання дві години. Чи є сенс платити відсоток компанії за те, що ви можете зробити самі без якихось перепон чи навичок? Ні, якщо ви хочете примножувати капітал, а не бавитися.

Розподіл характеру діяльності компаній, що були залучені до нашого дослідження

Безумовно, так себе поводять не усі компанії, що пропонують послуги з інвестування в фонд. Серед них є реальні українські ІФ, що займаються інвестиціями в нішеві сектори економіки, портфельне інвестування, облігації, український та світові фондові ринки. Залишаються під питанням їхні показники дільності – чи є фінансовий сенс співпраці?

Результативність інвестиційних фондів

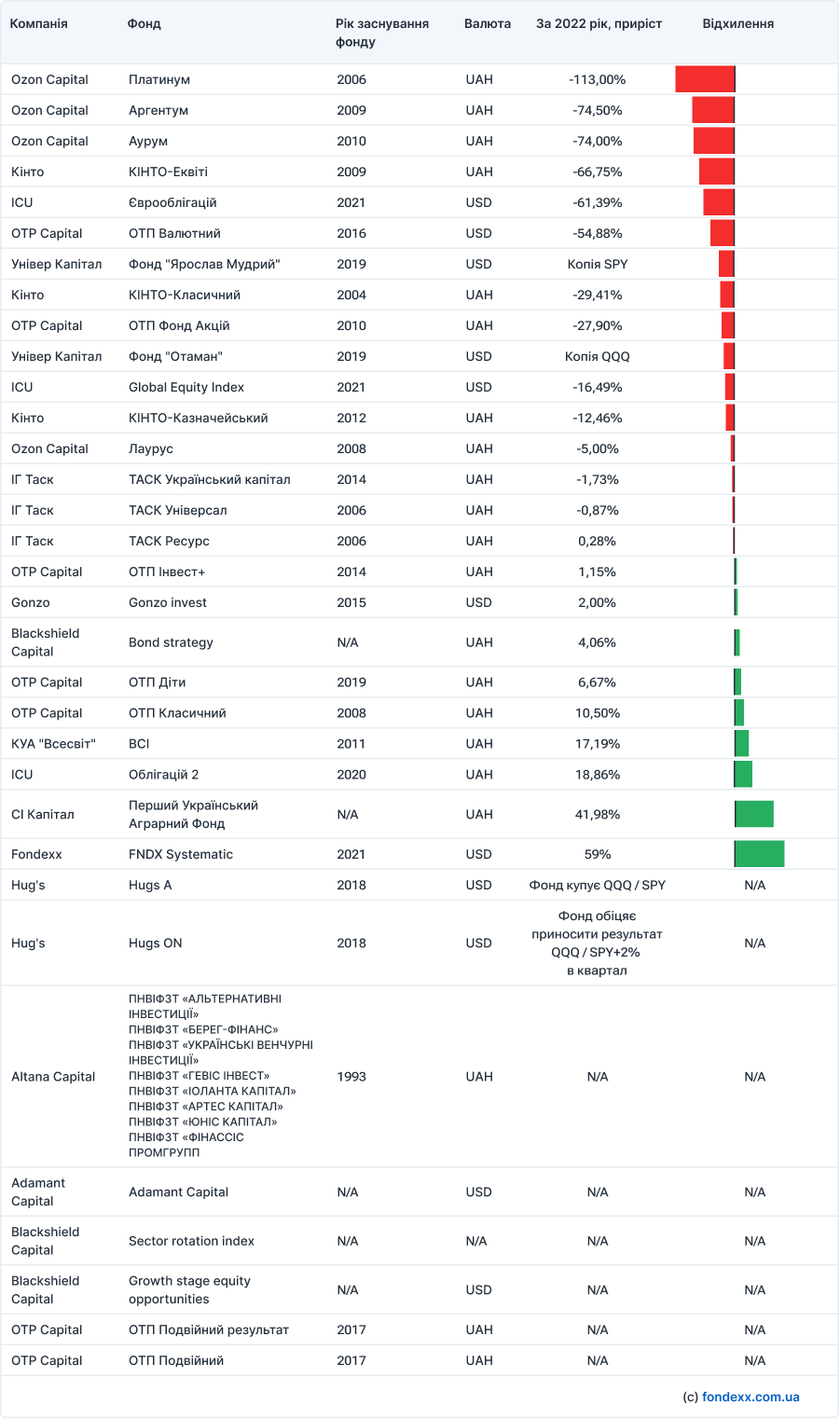

Вочевидь, що найцікавішим для нас буде показник дохідності за 2022 рік – як фонди змогли адаптуватись під складну фінансову ситуацію. Пропонуємо ознайомитися з їхніми результатами в порівнянні:

Дохідність досліджуваних фондів у 2022 році, %

Як бачимо – ефективність фондів за минулий рік суттєво різниться. Важливим аспектом є факт того, що український фондовий ринок з початку повномасштабної війни певний період був на паузі, і торги не відбувалися. Відповідно, фонди, що спеціалізуються на ньому, фізично не мали можливості функціонувати і збільшувати (чи зменшувати) свої результати. А коли настав час відновлювати діяльність – деякі активи з їхніх портфелів могли вже банально не існувати.

Тим не менш, більша частина представлених в дослідженні фондів (переважно це нішеві фонди), змогли показати непоганий результат, вийшовши в плюс / менший мінус, ніж бенчмарк. Наш фонд, FNDX Systematic Fund, що спеціалізується на активній торгівлі, також зміг показати хороший результат – його ми додали до цього переліку.

Звичайно, що розглядати результати тільки невдалих років є нерепрезентативно для повноцінного аналізу. Тому ми зібрали інформацію про дохідність українських ІФ на максимальному для них періоді – з дати публічного запуску кожного з фондів, хто надав таку інформацію. Цей показник потрібен для розуміння системності у прибутках, та прогнозуванні дохідності у майбутньому. Для досвідчених інвесторів показником надійності також є максимальний ризик, який допустив фонд у ході своєї діяльності. Та, на жаль, такі дані майже ніхто не публікує, що є жорсткою спекуляцією цифрами та замилюванням фактів.

Дохідність досліджуваних фондів з дати публічного запуску, %

Ця інфограмма є наглядним прикладом, що повноцінно ефект від інвестування розкривається на дистанції. Якщо за 2022 рік більшість фондів була в мінусі, то на більшому масштабі збитковими є тільки ті, що сильно постраждали від наслідків воєнних дій. Решта фондів системно приносить прибутки для своїх інвесторів, маючи непогані результати відносно ринкових оцінок. І хоч деякі з них досягли свого результату за десять років, а інші за два-три – тим не менш, інвестори кожного з фондів скористались можливістю залучити досвід професіоналів, і змусити свої збереження “працювати”.

Підсумовуючи – інвестувати в фонди можна, і треба. Причому, це можна робити як в ETF (але самостійно, через брокера), так і в приватні інвестиційні фонди (як от FNDX Systematic Fund, чи інші компанії з дослідження).

З якої суми фонди готові співпрацювати?

Чи не найважливіше питання, що звучить майже щоразу, коли мова заходить про інвестиції. Говорячи про ETF – мінімальна сума вкладу в них обмежуються мінімальним депозитом, з якого брокер готовий відкрити вам рахунок, а також вартістю однієї акцій цього фонду. Fondexx рекомендує відкривати інвесторські рахунки від $5,000, проте, є можливість розпочати і з меншої суми – від $700.

Якщо говорити про приватні ІФ – тут все залежить від набору факторів: специфіка діяльності фонду, юрисдикція, в якій зареєстрований фонд, активи, з якими фонд працює, і т.д. Для українського інвестора, наразі поріг входу коливається від 5,000 до 50,000 доларів. Це цілком вписується в рамки середньостатистичних розмірів вкладень по напрямкам, про які ми писали на початку статті. Звичайно, вільні 20-50 тисяч під інвестиції – сума не для абсолютно кожного пересічного, але варто погодитися – якщо є ціль, то немає нічого неможливого (вартість однокімнатної квартири в Києві, котрі до війни вважалися “успішними вкладеннями”).

Оподаткування доходів

Чи треба оподатковувати окремо прибуток, котрий за вас робить фонд? Деякі ІФ виступають податковими агентами – особливо ті, котрі зареєстровані в правовому полі України, та займаються інвестиціями на локальному ринку. Інвестори отримують від них вже “чисті” кошти, за вирахуванням податків.

Інша частина фондів залишає це завдання на інвесторах, виплачуючи їм всю суму прибутку. Це є нормальною практикою серед фондів, що працюють на міжнародному ринку – платити податки за клієнтів, що проживають в десятках різних країн – доволі марудна і недешева справа. Для цього необхідно зв’язуватися з місцевими податковими органами, розбиратися в особливостях локального оподаткування тощо – це викликає додаткові витрати зі сторони компанії, а отже – більші комісії від співпраці. Тому такі фонди виплачують всю суму своїм інвесторам, надаючи їм можливість оподатковувати прибуток самостійно, надаючи таким чином ряд переваг. Щодо цього питання, ви можете отримати від нас безкоштовну консультацію.

Висновки

Вкладення в інвестиційні фонди поки тільки набирають свою популярність в Україні. В країнах з розвиненою економікою це вже давно є одним з найбільш привабливих та надійних способів збільшення капіталу в довгостроковій перспективі з помірним рівнем ризику. Це гарна можливість для більшості людей, які мають власний капітал і бажають отримати пасивний прибуток від інвестицій в цінні папери, але немає необхідних знань для торгівлі на фондовій біржі.

Обираючи між компаніями та їх фондами, в першу чергу звертайте увагу на їхню пропозицію. Пасивний інвестор має шукати варіант доручення коштів досвідченим професіоналам, що пропонують прийнятний для інвестора ризик у співвідношенні до потенційного прибутку (risk/reward ratio).

Важливо правильно ідентифікувати суть діяльності фонду, і намагатися уникати тих, що робитимуть за комісію прості речі (як от купляти акції ETF). Такі “прослойки” не несуть в своїй діяльності жодної інтелектуальної цінності, заманюючи клієнтів яскравою рекламою, і заробляючи на їхній недосвідченості в цій сфері.

Наприклад, обираючи FNDX Systematic Fund, ваші вкладення будуть під керівництвом досвідчених фанатів своєї справи, які керуючись виключно перевіреними стратегіями, рік за роком генерують альфу для інвесторів.

Ви можете отримати безкоштовну консультацію, щодо вашого інвест майбутнього від авторів цього дослідження, зареєструвавшись за посиланням нижче.

Також, ви можете запросити інвест презентацію нашого фонду - за посиланням.